住宅購入の際、ほとんどの方が利用する住宅ローン。いざローンを組むとなったとき、一番気になるのが、「変動金利と固定金利ってどっちがお得なの?」「変動金利に興味があるけど、今後の金利はどうなっていくの?」ということでしょう。

結論から言うと、どっちがお得か、今後の金利が上がるか下がるかは、完済するまで分かりません。なぜなら将来の金利推移は誰にも判断できないからです。しかし、そう言ってしまえば元も子もありませんよね。ひとつ言えることは、ローンを組む前に、それぞれのメリット・デメリットを理解しておくこと。とくに変動金利型のデメリット(リスク)について、あらかじめ知っておくことで、同時に変動金利型の利点も享受できるのです。とはいえ、考え方は意外とシンプル。

この記事では、とくに変動金利型を利用する場合、おさえておきたいポイントを解説します。これから住宅購入を考えている方は参考にしてくださいね。

※ 変動金利については、「住宅ローンの種類を詳しく解説!金利・返済方法の違いとは?」でも詳しく解説しています。

1. 住宅ローンの金利は大きく2つ~変動金利型と固定金利型~

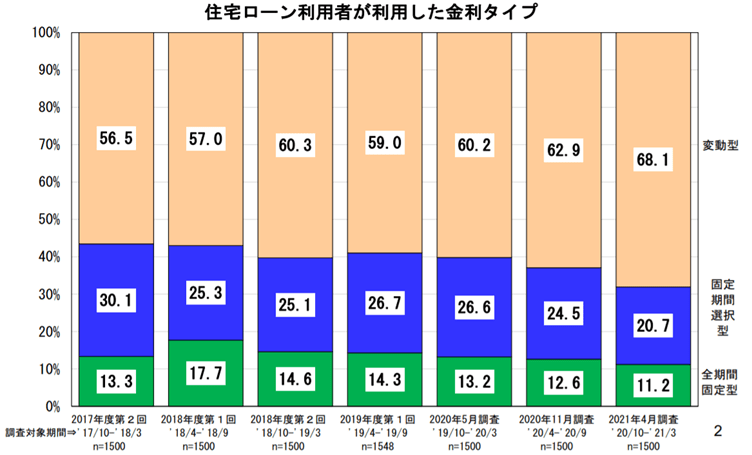

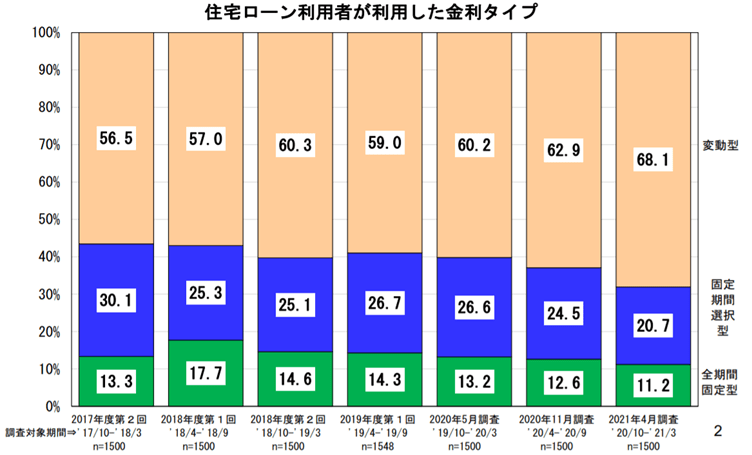

住宅ローンには大きく分けて「変動金利型」と「固定金利型」があります。住宅ローンを利用する場合、どちらを選択すべきか迷う方は多いでしょう。住宅金融支援機構の調査によると、直近では「変動金利型」を選ぶ方が6割以上にのぼっています。また、その割合は年々増加しています。

多くの方が選んでいるのであれば、やはり「変動金利型」の方がお得?と思いますが、ちょっと待ってください。

変動金利型は6か月ごとに金利が変更されるのに対し、固定金利型は金利が一定です。固定金利型を選択すれば、ローン完済まで「総額いくら支払うのか」が計算できます。

つまり、将来における資金の計画が立てやすいのです。また長い返済期間の中で、月々の返済額が上がる心配も不要。将来お子さまの学費や老後資金などをあらかじめ計画しておきたい、毎月返済額が変わらない方が安心という方は、固定金利型が向いているといえます。

※ ここでいう固定金利型とは「全期間固定金利型」のこと。

2. 変動金利型の特徴~約6割が選ぶ「変動金利型」は本当にお得?~

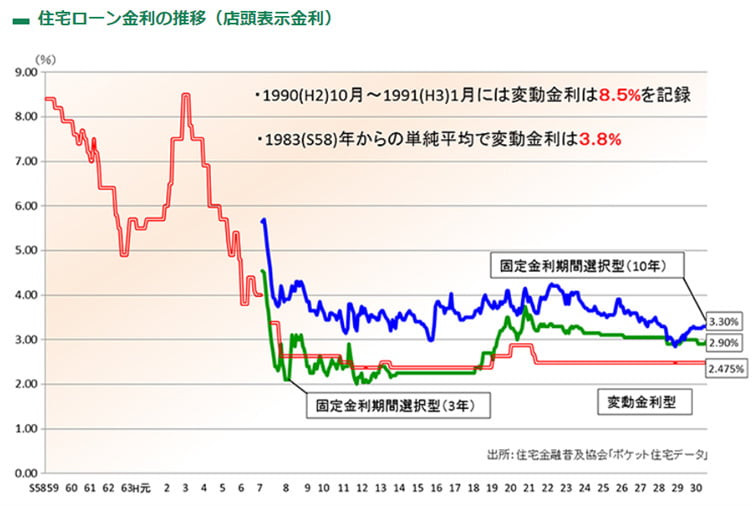

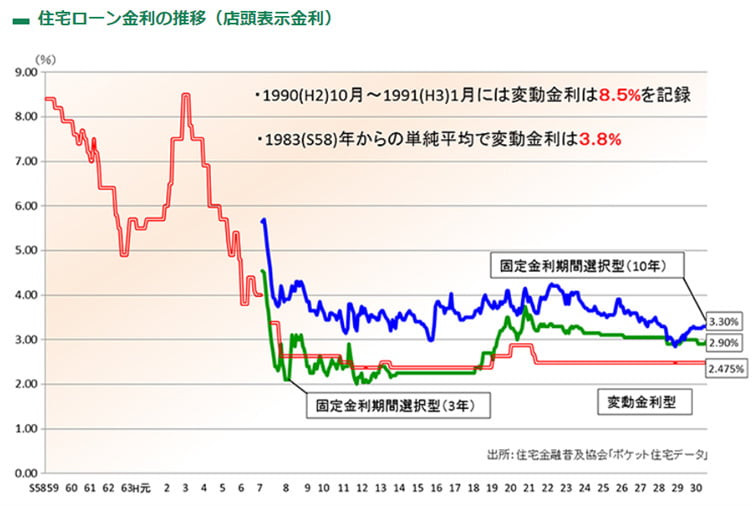

「変動金利型」の特徴は6か月ごとに金利が変更されることです。変動金利型の金利は日銀の「政策金利」に影響を受けます。つまり経済活動や景気が影響します。ちなみに過去30年間ほどを振り返ってみると、変動金利型の金利は次の図のように推移しており(赤いグラフが変動金利型)、1990年ころまでは最大8パーセント台まで上昇しました。

現在の変動金利型はとういと、各金融機関の「店頭金利」や「基準金利」は2%台なかばで推移しています。ここで「え?変動金利型の金利ってもっと安いのでは?」と思った方も多いでしょう。

実は住宅ローンで表現される「店頭金利」や「基準金利」は金利のベースになるもので、実際には各金融機関で行っている「金利引き下げ制度」などがあり、結果的に1%未満の金利で利用できることが多いのです。

「金利引き下げ制度」とは、割引が受けられる制度のことで、割引が適用された金利を「適用金利」といいます。各金融機関では借り手を獲得するために「金利優遇のキャンペーン」を行っているというわけです。一般的に「変動金利型は金利が安い!」といわれているのは、金融機関の「割引」によるものが大きいのです。

なお、「金利優遇のキャンペーン」が終われば、店頭金利(基準金利)に戻ってしまう契約もあるため、契約前にしっかり確認しておきましょう。

3. 今後の金利はどうなる?金利の動向は予想できるの?

変動金利型について、今後の動向はどうなっていくのでしょうか?冒頭でお伝えした通り、今後どうなるかを正確に予測できる人はいません。ただし、超低金利の現在より、さらに金利が下がり続けることはあまり期待しない方が良さそうです。

現在の水準で推移、もしくは将来的な金利上昇を想定しておくべきでしょう。良い想定よりは、最悪の想定、つまり現在より大幅な金利上昇を視野に、将来の計画を立てる必要があります。

変動金利型で契約後、金利が上昇したら固定金利へ「借り換え」も有効?!

変動金利型で契約し、金利が上昇してきたら固定金利に借り換える方法もありますが、実は固定金利も変動するのです。とはいえ、全期間固定金利型でローンを組んだ方は、契約後に返済額が上がることはありません。ただし市場での固定金利は常に変動しています。

変動金利型の金利が上昇した場合、固定金利も上昇している可能性があります。「借り換えしようと思ったら、その時点で固定金利も思っていたより高かった!」といった事態が充分ありえるのです。

変動金利型を利用し、金利が上昇したら借り換えをしよう、と考えている方は、固定金利も常に変動していることをチェックしておいてくださいね。

4. 変動金利型のメリット・デメリットとは

変動金利型を利用する場合のメリット・デメリットについて確認しましょう。

| メリット | 契約時における月々の返済額は全期間固定金利型より安い金利が下がると月々の返済額がさらに下がる |

| デメリット | 将来金利が上がれば、月々の返済額が増える可能性がある (結果的に、全期間固定金利型より総支払額が多くなる場合がある) 将来の返済計画が立てにくい |

変動金利型を利用する際は、メリット・デメリットをしっかり確認しておきましょう。

5. 変動金利型に向いている方とは

変動金利型に向いている方

- 世帯収入が多い方

- 比較的貯蓄があり、資金に余裕がある方

- 将来的に収入が増えていく見込みがある方

- 契約時点で月々の返済額に余裕がある方

以上に当てはまる方は、変動金利型を検討してみるのもおすすめです。契約前に、各金融機関のホームページから利用できるシミュレーションを使い、返済途中で大きく金利が上昇した場合(たとえば4%台になる想定など)を試算してみてください。変動金利型を利用する場合は「最悪の想定」、つまり大幅な金利上昇があることを想定し、対応可能だと判断できる場合のみ、利用するのが良いでしょう。

下記に当てはまる場合、「全期間固定金利型」を検討してみましょう。

全期間固定金利型に向いている方

- 契約時点で月々の返済額に余裕が無い方

- 貯蓄が少ない方

- 将来の教育費等、支出の割合が増えていく予定の方

- 金利変動で大きなストレスを感じる方

全期間固定金利型は金利上昇のストレスを感じる必要なく、家計費の計画が立てやすい点が最大のメリット。ローンを返済しながら、さらにお子さまの教育資金や、老後の資金を貯蓄していきたい方には、ローンの返済額がずっと変わらない「全期間固定金利型」がおすすめです。

住宅ローンを利用する場合は、それぞれのメリット・デメリットを踏まえ、それぞれのライフスタイルに合った選択ができれば、それがベストといえるでしょう。

6. 住宅ローン選びだけでなく、不動産の買い方にもコツが

FLIE(フリエ)は、売主と買主が直接取引できるプラットホームです。フリエにはたくさんの物件が掲載されていますが、その物件は全て売主が直接販売している物件です。

フリエを利用すれば売主と直接やり取りできるため、仲介手数料が最大無料になります。そのため、物件によっては100万円以上の費用が浮きます。

浮いたお金を予算に回せば予算アップできますし、手持ち資金として残しておくこともできます。

7. メリット・デメリットを見極め、各家庭に合ったベストな選択を!

今回は住宅ローンを利用する場合、とくに約6割の方が利用している「変動金利型」を中心にお伝えしました。デメリットはあるものの、やはり金利の安さは大きな魅力ですね。デメリットを許容できるようであれば、変動金利型の選択も検討してみてくださいね。これから住宅ローンを利用する方の参考になればうれしいです。